2021.3.10

円滑な第三者承継に向けて 第 5回 ~デューデリジェンスから最終契約書の作成まで~(弁護士:朝妻太郎)

過去の連載記事はこちら

デューデリジェンス(以下「DD」といいます。)について

DDは、主に譲受側企業が、譲渡側の財務・法務・ビジネス(事業)・税務等の実態について、FA(ファイナンシャル・アドバイザー)や士業等専門家を活用して調査する手続で、譲渡対価の金額の精査や、判明した実態を踏まえて更に事業の改善を行うこと等の目的で行われます(中小M&Aガイドラインより)。

M&Aを実行する譲受側企業としては、M&Aを成功させるためにDDはできるだけ入念に行いたいところでしょうが、時間とコスト(専門家への調査依頼費用等)を無制限にかけられるわけではなく、むしろDDが軽視されることもまま見受けられます。

当事務所でも譲渡側企業の労務管理等について法務DDを行った経験がありますが、小規模なM&Aで法務DDまで実施することは稀かもしれません。

しかし、M&Aが失敗に陥った事例の中には、事前の調査を尽くしていればトラブルを防げたと考えられる事例も存在します。

最終契約書の作成について

中小M&Aガイドラインでは、最終契約で取り決める主要な内容として以下の内容が挙げられています。

①譲渡対象(何を譲渡するか)

株式譲渡の場合には譲渡対象物は株式であり、既存の法人全体の支配権が譲渡されるため、譲渡対象物について問題になりにくいですが、事業譲渡契約の場合には、何を譲渡し、何を残すのか(有形資源のみならず無形資源も)明確にすることが必要です。

負債の取り決めについて特に注意を払う場面が多いです。

②譲渡時期(いつ譲渡対象を譲渡するか)

③譲渡対価(代金をいくらにするか)

④支払時期、方法(譲渡対価をいつどのような方法で支払うか)

⑤経営者・役職員の処遇(経営者による引き継ぎ期間や従業員の雇用継続の努力義務等を設けてあるか)

M&A成立後、前経営者が(会社に残るつもりでいたのに)完全に排除される、譲渡側会社の従業員の雇用維持がなされない等の事情でトラブルに発展することがあります。

特に譲渡側会社の立場で条項の内容に注意を払う必要があります。

⑥表明保証条項(双方が取引を実行する能力を有していることの確認等を含め、何を求められており、仮に違反した場合にどのような補償等を求められているか)

⑦クロージングの前提条件(クロージングまでに何を行う必要があるか)

M&Aの手法により、会社法上要求される手続があり、それを明記することが考えられます。

また、業種特有の手続(許認可等の処理)や、担保権への対応が必要となる場合に、条項に盛り込むことが考えられます。

⑧競業避止義務(譲渡後に競合する事業を行うことがどの程度禁止されているか)

⑦契約の解除事由(どのような場合に契約を解除できるか)

契約書の内容(表明保証条項等)については次回も引き続き解説したいと思います。

<初出:顧問先向け情報紙「コモンズ通心」2020年12月5日号(vol.251)>

※掲載時の法令に基づいており、現在の法律やその後の裁判例などで解釈が異なる可能性があります。

第6回の記事はこちらから

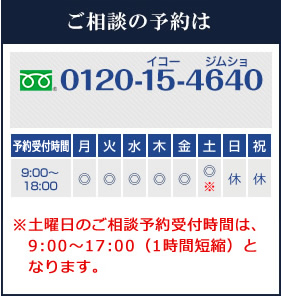

一新総合法律事務所では、案件ごとに、依頼会社の予算感やM&Aの規模感などから適切な関与の程度と費用を見積もり、ご提示し、ご納得いただいた上で関与させていただいております。

貴社のM&Aが成功裏に終わり、事後のトラブルをできるだけ回避できるよう、法的な側面について、弁護士に相談することを是非一度ご検討下さい。