インボイス制度に伴う取引の見直しで注意したいこと(弁護士:今井 慶貴)

※この記事は、株式会社東京商工リサーチ発行の情報誌「TSR情報」で、当事務所の企業法務チームの責任者 弁護士今井慶貴が2017年4月より月に一度連載しているコラム「弁護士今井慶貴のズバッと法談」の引用したものです。

第70回のテーマ

この“ズバッと法談”は、弁護士今井慶貴の独断に基づきズバッと法律関連の話をするコラムです。

気楽に楽しんでいただければ幸いです。

今回のテーマは、インボイス制度に伴う取引の見直しで注意したいことです。

その1.インボイス制度の施行と免税事業者

本年10月1日から、いよいよ消費税のインボイス制度(適格請求書等保存方式)が施行されます。

消費税の課税事業者が仕入税額控除を受けるためには、適格請求書発行事業者の登録を受けた仕入先が発行した「適格請求書等」(以下「インボイス」)を保存することが要件となります。

一方で、消費税の課税期間に係る基準期間において、課税売上高が1,000万円に満たない事業者は消費税の免税事業者となります(課税事業者となることもできます)が、免税事業者はインボイスを発行することができないので、免税事業者の取引相手は仕入税額控除が受けられないことになります。

もっとも、仕入れを受ける側の課税事業者が簡易課税制度を適用している場合にはインボイスを保存しなくても仕入税額控除を受けることができます。また、本則課税の場合にも、経過措置として、施行後3年間は消費税相当額の8割、その後3年間は5割の仕入税額控除が可能です。

とはいえ、課税事業者目線で考えると、免税事業者と取引をする場合に仕入税額控除を受けられないのであれば、仕入価格から消費税相当額の値引きを求めたくなるかもしれません。

その2.独禁法・下請法に抵触しないように!

そこで、公正取引委員会は、「インボイス制度への対応に関するQ&Aについて」で、独占禁止法・下請法上問題となる行為を注意喚起しています。

免税事業者との取引で仕入税額控除できないことを理由として取引価格の引下げを要請することは、「再交渉において、双方納得の上で取引価格を設定すれば、結果的に取引価格が引き下げられたとしても、独占禁止法上問題となるものではありません。」「しかし、再交渉が形式的なものにすぎず、仕入側の事業者(買手)の都合のみで著しく低い価格を設定し、免税事業者が負担していた消費税額も払えないような価格を設定した場合には、独占禁止法上問題となります。」としています。

また、取引先の免税事業者に課税事業者となるよう要請すること自体は独禁法上問題とはならないものの、取引価格を引き下げるとか、それにも応じなければ取引を打ち切ると一方的に通告することや、課税事業者となるに際し、消費税の適正な転嫁分の取引価格への反映について明示的に協議することなく従来どおりに取引価格を据え置くことは、問題となるおそれがあるとされています。

最後に一言。

免税事業者も自らの仕入れなどで消費税を負担しており、その分は取引価格に織り込む必要があるのを忘れないようにしましょう。

インボイス、正しい理解で、フェアトレード

一新総合法律事務所では、「契約書のリーガルチェック」「取引先とのトラブル」「事業承継」「消費者クレーム対応」「債権回収」「コンプライアンス」「労務問題」など、企業のお悩みに対応いたします。

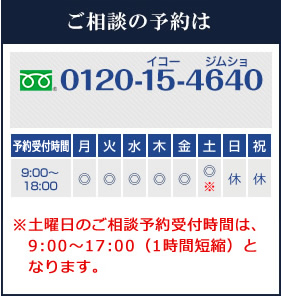

まずはお気軽にお問い合わせください。